Thuế kinh doanh là gì? Những loại thuế hộ kinh doanh phải nộp năm 2024 là gì? Cách tính thuế môn bài cho hộ kinh doanh cá thể như thế nào? Tìm hiểu về thuế khoán, cách tính và ví dụ cụ thể? Bài viết này sẽ trả lời chi tiết cho tất cả những câu hỏi trên.

I. Thuế là gì?

Thuế là khoản tiền bắt buộc phải nộp đối với những cá nhân, tổ chức có nghĩa vụ thực hiện đối với nhà nước, phát sinh trên những cơ sở văn bản pháp luật và được nhà nước ban hành, không mang tính chất đối giá hay hoàn trả trực tiếp cho đối tượng nộp thuế.

- Đối tượng phải chịu thuế :

-

Hộ kinh doanh hay cá nhân đang hoạt động thương mại điện tử, có nguồn thu nhập từ sản phẩm/dịch vụ nội dung thông tin số.

-

Tổ chức hợp tác kinh doanh với cá nhân

-

Tổ chức, cá nhân nộp thuế thay cho cá nhân

-

Người cho thuê tài sản

- Cách tra cứu thông tin nộp thuế:

-

Các bạn truy cập Website “Tổng cục thuế Việt Nam”. Chọn “Tra cứu thông tin về người nộp thuế”.

-

Tiếp đó, nhập các thông tin: Tên tổ chức/cá nhân nộp thuế, địa chỉ trụ sở kinh doanh, số CMTND/thẻ căn cước của người đại diện.

Truy cập website Tổng cục thuế để tra cứu thông tin

Sau khi nhập đầy đủ thông tin, các bạn có thể điều mã xác nhận và nhấn vào “Tra cứu”.

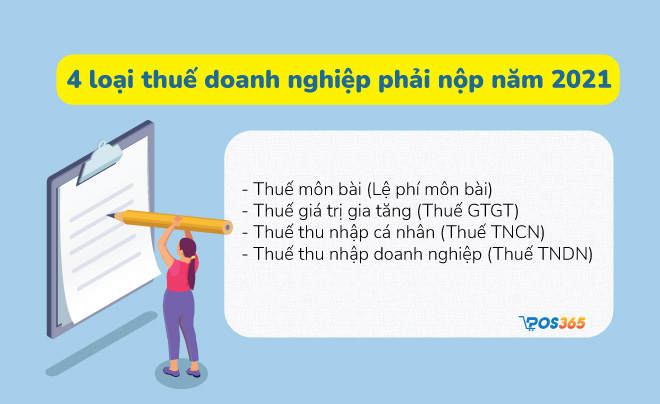

II. Top 4 loại thuế doanh nghiệp phải nộp năm 2021

Đối với doanh nghiệp, có 4 loại thuế phải nộp:

Những loại thuế doanh nghiệp phải nộp

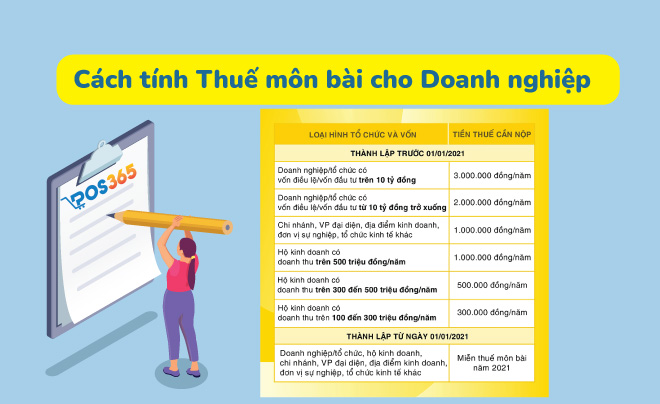

2.1. Thuế môn bài (Lệ phí môn bài)

Loại thuế môn bài phải đóng hàng năm. Áp dụng mức phí khác nhau theo mức doanh thu và thời gian đăng ký doanh nghiệp (Từ 300.000 đồng/năm - 3.000.000 đồng/năm).

CÁCH TÍNH THUẾ MÔN BÀI:

-

Đối với cá nhân, hộ gia đình, nhóm cá nhân có doanh thu > 500 triệu đồng/năm => Đóng 1.000.000 đồng/năm

-

Đối với cá nhân, hộ gia đình, nhóm cá nhân có doanh thu 300 triệu - 500 triệu đồng/năm => Đóng 500.000 đồng/năm

-

Đối với cá nhân, hộ gia đình, nhóm cá nhân có doanh thu 100 triệu - 300 triệu đồng/năm => Đóng 300.000 đồng/năm.

-

Đối với cá nhân, hộ gia đình, nhóm cá nhân có doanh thu <100 triệu đồng/năm => Miễn lệ phí môn bài.

-

Hộ kinh doanh thành lập sau ngày 25/10/2020 => Được miễn lệ phí môn bài năm đầu tiên, các năm sau nộp theo quy định Nhà nước.

Cách tính thuế môn bài cho doanh nghiệp

2.2. Thuế giá trị gia tăng (Thuế GTGT)

Thuế GTGT hay còn là thuế bán hàng. Nó là phần chênh lệch giữa VAT bán ra và VAT mua vào.

CÔNG THỨC TÍNH THUẾ GTGT:

Thuế GTGT = Thuế GTGT đầu ra - Thuế GTGT đầu vào.

-

Nếu Thuế GTGT đầu ra > Thuế GTGT đầu vào => Doanh nghiệp phải nộp phần chênh lệch.

-

Nếu Thuế GTGT đầu ra < Thuế GTGT đầu vào => Doanh nghiệp sẽ được khấu trừ cho phần chênh lệch.

Ví dụ: Công ty POS365 mua máy tính có giá là 8.800.000 đồng, trong đó VAT là 800.000 đồng. Sau đó, công ty POS365 bán bàn cho công ty VNPay với giá là 9.900.000 đồng, VAT là 900.000 đồng. Như vậy:

Thuế GTGT đầu ra = 900.000 đồng

Thuế GTGT đầu vào = 800.000 đồng

=> Thuế GTGT phải nộp = 900.000 - 800.000 = 100.000 đồng.

Cách tính thuế giá trị gia tăng

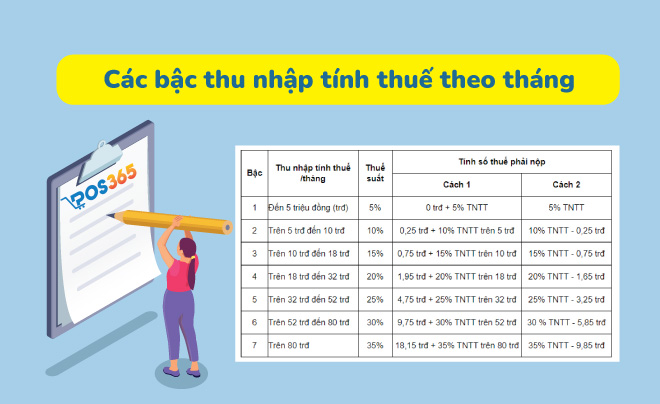

2.3. Thuế thu nhập cá nhân (Thuế TNCN)

Thuế TNCN là loại thế kinh doanh mà doanh nghiệp phải nộp thay cho người lao động. Thuế này được tính theo tháng, kê khai theo tháng hoặc quý nhưng được quyết toán theo năm.

CÔNG THỨC TÍNH THUẾ TNCN:

Thuế TNCN = Thu nhập tính thuế TNCN * Thuế suất

Trong đó:

-

Thu nhập tính thuế TNCN = Thu nhập chịu thuế TNCN - Những khoản giảm trừ hợp lý

-

Thu nhập chịu thuế TNCN = Tổng TNCN được công ty trả - Những khoản thu nhập không tính thuế TNCN.

Lưu ý: Những khoản chi phí được giảm trừ thuế thu nhập cá nhân

Giảm trừ gia cảnh

Đối với bản thân là: 11.000.000 đồng/người/tháng

Đối với người phụ thuộc: 4.400.000 đồng/người/tháng

Các khoản bảo hiểm bắt buộc như: BH xã hội, BH y tế, BH nghề nghiệp, BH thất nghiệp.

Ví dụ:

Một nhân viên văn phòng có:

-

Lương cơ bản: 16.000.000 đồng/tháng

-

Tiền phụ cấp ăn trưa: 820.000 đồng/tháng

-

Tiền thưởng KPI: 3.000.000 đồng

-

Những khoản bảo hiểm phải nộp là: 16.000.000*10,5% = 1.680.000 đồng/tháng

-

Khoản giảm từ gia cảnh của bản thân: 11.000.000 đồng

-

Đăng ký phụ thuộc 1 người: 4.400.000 đồng

Như vậy ta tính được

-

Thu nhập chịu thuế TNCN của nhân viên văn phòng đó là: 16.000.000 + 3.000.000 - 730.000 = 18.180.000 đồng/tháng

-

Thu nhập tính thuế TNCN của nhân viên văn phòng đó là: 18.180.000 - 11.000.000 - 4.400.000 - 1.680.000= 1.100.000 đồng/tháng

=> Thuế TNCN phải nộp = 1.100.000*5% = 55.000 đồng.

Các bậc thu nhập cá nhân tính thuế theo tháng

2.4. Thuế thu nhập doanh nghiệp (Thuế TNDN)

Đây là khoản thuế phải nộp dựa vào lợi nhuận cuối cùng của doanh nghiệp, sau khi đã trừ những khoản chi phí hợp lý khác.

CÔNG THỨC TÍNH THUẾ TNDN:

Thuế TNDN phải nộp = Giá tính thuế TNDN * Thuế suất

Để tìm hiểu chi tiết về cách tính và loại thuế thu nhập doanh nghiệp, các bạn có thể đọc bài viết chi tiết tại đây: https://www.pos365.vn/thue-thu-nhap-doanh-nghiep-6276.html

Cách tính thuế thu nhập doanh nghiệp

III. Thuế khoán là gì? Công thức tính thuế kinh doanh cho hộ cá thể

Thuế khoán (tên tiếng anh là Presumptive tax) là số tiền phải nộp cố định hàng tháng mà hộ kinh doanh cá thể phải nộp.

Vai trò: Thuế khoán được sử dụng dễ dàng, mang tính tương đối, dễ quản lý và phù hợp nhiều với những mô hình nhỏ lẻ, giảm được gian lận thuế.

Công thức tính

Thuế khoán = Thuế môn bài + Thuế TNCN + Thuế GTGT

Trong đó

a. Thuế môn bài : 6 bậc

-

Bậc 1: Thu nhập 1 tháng > 1.500.000 đồng => Thuế môn bài năm: 1.000.000 đồng

-

Bậc 2: Thu nhập 1 triệu - 1,5 triệu/tháng => Thuế môn bài năm: 750.000 đồng

-

Bậc 3: Thu nhập 750 nghìn - 1 triệu/tháng => Thuế môn bài năm: 500.000 đồng

-

Bậc 4: Thu nhập 500 nghìn - 750 nghìn/tháng => Thuế môn bài năm: 300.000 đồng

-

Bậc 5: Thu nhập 300 nghìn - 500 nghìn/tháng => Thuế môn bài năm: 100.000 đồng

-

Bậc 6: Thu nhập bằng hoặc <300 nghìn/tháng => Thuế môn bài năm: 50.000 đồng

b. Thuế GTGT hộ cá thể = Doanh thu khoán * tỷ lệ %

-

Đối với doanh thu từ việc phân phối và cung cấp hàng hóa: Tỷ lệ 1%

-

Đối với doanh thu từ xây dựng (không bao gồm thầu nguyên vật liệu), dịch vụ: Tỷ lệ 5%

-

Đối với doanh thu từ dịch vụ có gắn hàng hóa có bao gồm nguyên vật liệu, dịch vụ, vận tải: Tỷ lệ 3%

-

Doanh thu từ các hoạt động kinh doanh khác: 2%

c. Thuế Thu nhập cá nhân được tính theo từng lĩnh vực hay ngành nghề sản xuất kinh doanh. Thuế thu nhập cá nhân = Doanh thu khoán *Tỷ lệ % thuế TNCN

-

Phân phối, cung cấp hàng hóa: Tỷ lệ 0,5%

-

Dịch vụ, xây dựng (Không gồm chi phí bao thầu NVL): Tỷ lệ 2%

-

Dịch vụ cho thuê tài sản, đại lý xổ số, đại lý bảo hiểm, bán hàng đa cấp: Tỷ lệ 5%

-

Sản xuất, vận tải có bao gồm thầu NVL: 1,5%

-

Hoạt động kinh doanh khác: 1%

Lưu ý: Nếu doanh thu <100 triệu/năm thì không tính thuế TNCN.

Câu hỏi thường gặp

Trả lời những câu hỏi thường gặp về thuế kinh doanh hộ cá thể và thuế cho doanh nghiệp.

Mức thuế khoán hộ kinh doanh cá thể năm 2021 là gì?

Thuế khoán hộ kinh doanh cá thể được tính theo tổng của Thuế môn bài hộ kinh doanh cá thể, Thuế GTGT và Thuế TNCN hộ cá thể.

Các loại thuế mà doanh nghiệp phải nộp trong năm là gì?

Có 4 loại chính mà mọi doanh nghiệp kinh doanh lĩnh vực nào cũng phải nộp:

-

Thuế GTGT

-

Thuế môn bài (Lệ phí môn bài)

-

Thuế TNDN

-

Thuế TNCN

Có những khoản giảm trừ thuế TNCN nào?

Các khoản được giảm trừ thuế TNCN gồm có:

-

Giảm trừ gia cảnh: Giảm 11.000.000 đồng/người/tháng đối với bản thân, Giảm 4.400.000 đồng/người/tháng đối với người phụ thuộc

-

Các khoản bảo hiểm bắt buộc như: BHYT, BHXH, BHTN, BHNN

Nộp thuế doanh nghiệp ở đâu?

-

Nộp trực tiếp ở kho bạc nhà nước

-

Nộp trực tiếp ở các cơ quan quản lý thuế

-

Nộp trực tiếp tại ngân hàng thương mại hay các tổ chức tín dụng

-

Nộp thuế doanh nghiệp qua Internet: Cổng thông tin điện tử của Cơ quan thuế (trang thuedientu.gdt.gov.vn).

Tổng kết:

Như vậy là thông qua bài viết, chúng ta đã tìm hiểu về những loại thuế phải đóng cho doanh nghiệp, thuế khoán và những loại thuế kinh doanh hộ cá thể. Biết các tính và những lưu ý khi nộp thuế sẽ giúp cho các chủ doanh nghiệp, quản lý chủ động hơn trong thực hiện nghĩa vụ nộp thuế.